Goud laat zich prima traden met CFD's, turbo's, barrier- en vanilla-opties, dus er is voor ieder wat wils. De mate van leverage en risicomanagement kan grotendeels zelf worden bepaald en men kan de trade helemaal afstellen op diens behoefte en risico-tolerantie. Beleggers kunnen goud als extra asset class toevoegen aan hun portefeuille voor wat meer stabiliteit en spreiding. Day- en swingtraders kunnen speculatief te werk gaan en voor de korte ritten kiezen wanneer goud trending is. Waar u ook voor kiest, ga niet al te kort op de bal zitten, geef de trade de ruimte om te ‘ademen’ want het is een illusie om te veronderstellen dat de trade na een ‘fill’ meteen de goede kant op gaat. Vandaar dat het een goede strategie is om gespreid op verschillende prijsniveaus binnen een zone de positie op te bouwen i.p.v. alles op één prijs in te zetten. Binnen deze zones liggen volop mogelijkheden om een positie in te nemen voor de kortere trades!

Bron: IG Zijwaarts beeld van de afgelopen 2 jaar met duidelijke meerjarige steun en weerstand zones

Vorige week maakte goud een sterke comeback en wanneer we naar de ontwikkeling van de goudprijs kijken van de afgelopen twee jaar is het duidelijk dat goud in een zijwaartse range beweegt tussen de 2.070 en 1.670 USD. In die afgelopen periode is er natuurlijk veel veranderd in het economische landschap. Renteverhogingen, EUR/USD pariteit, recessie en natuurlijk inflatie door hogere energieprijzen mede veroorzaakt door de oorlog in Oekraïne. Desalniettemin staat de goudprijs op dezelfde hoogte als in april 2021. Dat is grotendeels veroorzaakt door de stijgende USD-index. De goudprijs zal naar verwachting van veel analisten redelijk stabiel blijven door het huidige renteklimaat en de sterke USD.

Bron: Bloomberg

Bullish of Bearish?

Goud kan de rest van de zomer binnen de huidige bandbreedte blijven hangen. Echter, het risico bestaat dat goud op deze niveaus kwetsbaar is voor acties van speculanten en short sellers, die de prijs onder druk kunnen zetten. We hebben dit eerder gezien in het verleden en het kan een negatieve invloed hebben op deze markt. Goud concurreert ook om de belangen van beleggers met staatsobligaties, die relatief stabiel zijn en, in tegenstelling tot goud, regelmatige uitbetalingen bieden. De rente op tienjarige staatsobligaties, die de neiging heeft om mee te bewegen met de verwachtingen voor de referentierente van de Fed, is dit jaar met meer dan 1,1 procentpunt gestegen. De 2-jaarsrente op staatsobligaties is 2,3 procentpunt gestegen.

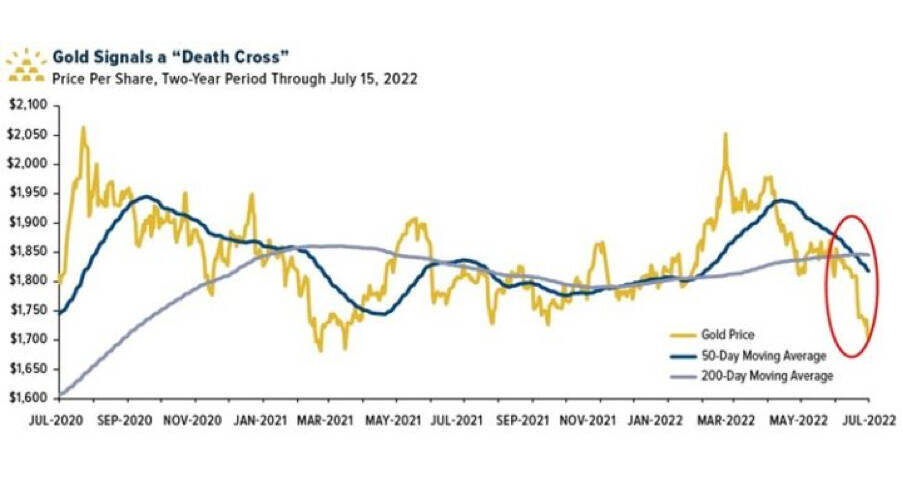

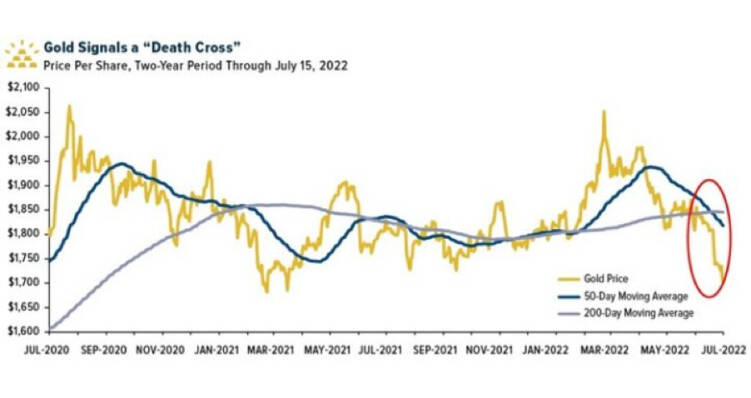

Vorige maand liet de goudprijs een zgn 'Death Cross'-patroon zien waarbij de spotprijs onder het 50- en 200-daags gemiddelde zakte wat door technisch analisten als bearish wordt gezien voor de langere termijn. Op de kortere termijn biedt dit historisch gezien weer kansen voor een opleving zoals we dus vorige week eind juli zagen.

Veel beleggers beschouwen goud als een hedge tegen inflatie. Dat is op zich een logische gedachte aangezien papiergeld waarde verliest naarmate er meer wordt gedrukt

Actualiteit

Goud maakte vrijdag even pas op de plaats na een sterker dan verwacht Non Farm Payrolls-cijfer dat de weg vrijmaakte voor het agressieve beleid van de Federal Reserve om de oververhitte economie af te koelen. Ook de combinatie van een sterkere dollar en stijgende rente op staatsobligaties deden goud geen goed. Wat steun geeft aan de markt zijn aanhoudende zorgen over een wereldwijde economische vertraging en verhoogde spanningen tussen de VS en China over Taiwan. Daarnaast ontketende de Bank of England haar grootste renteverhoging in 27 jaar, omdat ze waarschuwde dat het Verenigd Koninkrijk op weg is naar meer dan een jaar van recessie, terwijl Loretta Mester, president van de Cleveland Federal Reserve Bank, zei dat de Amerikaanse rentetarieven tot boven de 4% moeten worden verhoogd.

Vorige week gaf Fed-voorzitter Jerome Powell aan dat de arbeidsmarkt "extreem krap" zou blijven verwijzend naar een bijna recordaantal vacatures en historisch lage werkloosheid. Maar de economie verliest momentum, dat vorige week donderdag werd benadrukt door een rapport dat een tweede opeenvolgende daling van het bruto binnenlands product liet zien. Zwakke bbp-data in de Verenigde Staten hadden vorige week geleid tot het kopen van goud met een verrassende inkrimping van de Chinese fabrieksactiviteit die maandag een extra duit in het zakje deed waardoor het edelmetaal meer aan waarde won. Ook de productiecijfers uit de Verenigde Staten en de eurozone stelden de markten teleur, waardoor de bezorgdheid over de vertragende economische groei toenam.

Bron: IG

Goud en inflatie

Veel beleggers beschouwen goud als een hedge tegen inflatie. Dat is op zich een logische gedachte aangezien papiergeld waarde verliest naarmate er meer wordt gedrukt, terwijl de aanvoer van goud relatief constant is. De economen Claude B. Erb, van het National Bureau of Economic Research, en Campbell Harvey, een professor aan de Fuqua School of Business van Duke University, hebben de prijs van Goud bestudeerd in relatie tot verschillende factoren. Het blijkt dat goud niet goed correleert met inflatie. Dat wil zeggen, wanneer de inflatie stijgt, betekent dit niet dat goud noodzakelijkerwijs die veilige haven is wat men vaak suggereert. Goud als commodity asset class laat zich goed passen voor diversificatie in een gebalanceerde beleggingsportefeuille. Maar met het kopen van een paar goudstaven is het niet zo dat je per definitie gevrijwaard bent van inflatie, gekscherend gezegd.

Goud in het kort

edere markt beweegt op vraag en aanbod, dat is immers de essentie van een markt. Het is niet zo zeer het aanbod van fysiek goud (de bekende broodjes en staven) dat de prijs in beweging brengt, want die is al jarenlang vrij constant en voegt niet bijzonder veel toe aan de markt. Het is dus niet zo dat er opeens een goudtekort of -overschot ontstaat wat de prijs beïnvloedt. Goud wordt niet geconsumeerd zoals koffie of olie waardoor de voorraden slinken als deze niet tijdig worden aangevuld door wat voor reden dan ook. Zoals bekend is de goudprijs sterk afhankelijk van onder andere de rente, inflatie en de USD. Dit kan het weleens complex maken als goud niet je alledaagse markt is.

Goud wordt voornamelijk verhandeld op de OTC London-markt, de Amerikaanse termijnmarkt (COMEX) en de Shanghai Gold Exchange (SGE). Het standaard future-contract is 100 troy ounce. Ongeveer de helft van de goudconsumptie in de wereld zit in sieraden, 40% in investeringen en 10% in de industrie. De grootste goudproducenten zijn China, Australië, de Verenigde Staten, Zuid-Afrika, Rusland, Peru en Indonesië. De grootste consumenten van gouden sieraden zijn India, China, de Verenigde Staten, Turkije, Saoedi-Arabië, Rusland en de VAE.

Enerzijds vindt men het lastig in te schatten waar de goudprijs nou op reageert en anderzijds is men vaak niet thuis in de instrumenten waarmee je goud kan traden. En is goud nou echt die 'veilige haven' wanneer de inflatie oprukt en de economie niet meer zo lekker draait?

Met het kopen van een paar goudstaven is het niet zo dat je per definitie gevrijwaard bent van inflatie, gekscherend gezegd

Goud

We leggen de focus in dit artikel op goud, het veelbesproken edelmetaal dat veel retail traders benieuwd maakt maar toch vaak links laten liggen, en dat is nergens voor nodig want goud biedt voor traders genoeg kansen!

staan los van elkaar

Goud en inflatie

Head of Market IG

Goud laat zich prima traden met CFD's, turbo's, barrier- en vanilla-opties, dus er is voor ieder wat wils. De mate van leverage en risicomanagement kan grotendeels zelf worden bepaald en men kan de trade helemaal afstellen op diens behoefte en risico-tolerantie. Beleggers kunnen goud als extra asset class toevoegen aan hun portefeuille voor wat meer stabiliteit en spreiding. Day- en swingtraders kunnen speculatief te werk gaan en voor de korte ritten kiezen wanneer goud trending is. Waar u ook voor kiest, ga niet al te kort op de bal zitten, geef de trade de ruimte om te ‘ademen’ want het is een illusie om te veronderstellen dat de trade na een ‘fill’ meteen de goede kant op gaat. Vandaar dat het een goede strategie is om gespreid op verschillende prijsniveaus binnen een zone de positie op te bouwen i.p.v. alles op één prijs in te zetten. Binnen deze zones liggen volop mogelijkheden om een positie in te nemen voor de kortere trades!

Bron: IG Zijwaarts beeld van de afgelopen 2 jaar met duidelijke meerjarige steun en weerstand zones

Vorige week maakte goud een sterke comeback en wanneer we naar de ontwikkeling van de goudprijs kijken van de afgelopen twee jaar is het duidelijk dat goud in een zijwaartse range beweegt tussen de 2.070 en 1.670 USD. In die afgelopen periode is er natuurlijk veel veranderd in het economische landschap. Renteverhogingen, EUR/USD pariteit, recessie en natuurlijk inflatie door hogere energieprijzen mede veroorzaakt door de oorlog in Oekraïne. Desalniettemin staat de goudprijs op dezelfde hoogte als in april 2021. Dat is grotendeels veroorzaakt door de stijgende USD-index. De goudprijs zal naar verwachting van veel analisten redelijk stabiel blijven door het huidige renteklimaat en de sterke USD.

Bron: Bloomberg

Bullish of Bearish?

Goud kan de rest van de zomer binnen de huidige bandbreedte blijven hangen. Echter, het risico bestaat dat goud op deze niveaus kwetsbaar is voor acties van speculanten en short sellers, die de prijs onder druk kunnen zetten. We hebben dit eerder gezien in het verleden en het kan een negatieve invloed hebben op deze markt. Goud concurreert ook om de belangen van beleggers met staatsobligaties, die relatief stabiel zijn en, in tegenstelling tot goud, regelmatige uitbetalingen bieden. De rente op tienjarige staatsobligaties, die de neiging heeft om mee te bewegen met de verwachtingen voor de referentierente van de Fed, is dit jaar met meer dan 1,1 procentpunt gestegen. De 2-jaarsrente op staatsobligaties is 2,3 procentpunt gestegen.

Vorige maand liet de goudprijs een zgn 'Death Cross'-patroon zien waarbij de spotprijs onder het 50- en 200-daags gemiddelde zakte wat door technisch analisten als bearish wordt gezien voor de langere termijn. Op de kortere termijn biedt dit historisch gezien weer kansen voor een opleving zoals we dus vorige week eind juli zagen.

Veel beleggers beschouwen goud als een hedge tegen inflatie. Dat is op zich een logische gedachte aangezien papiergeld waarde verliest naarmate er meer wordt gedrukt

Actualiteit

Goud maakte vrijdag even pas op de plaats na een sterker dan verwacht Non Farm Payrolls-cijfer dat de weg vrijmaakte voor het agressieve beleid van de Federal Reserve om de oververhitte economie af te koelen. Ook de combinatie van een sterkere dollar en stijgende rente op staatsobligaties deden goud geen goed. Wat steun geeft aan de markt zijn aanhoudende zorgen over een wereldwijde economische vertraging en verhoogde spanningen tussen de VS en China over Taiwan. Daarnaast ontketende de Bank of England haar grootste renteverhoging in 27 jaar, omdat ze waarschuwde dat het Verenigd Koninkrijk op weg is naar meer dan een jaar van recessie, terwijl Loretta Mester, president van de Cleveland Federal Reserve Bank, zei dat de Amerikaanse rentetarieven tot boven de 4% moeten worden verhoogd.

Vorige week gaf Fed-voorzitter Jerome Powell aan dat de arbeidsmarkt "extreem krap" zou blijven verwijzend naar een bijna recordaantal vacatures en historisch lage werkloosheid. Maar de economie verliest momentum, dat vorige week donderdag werd benadrukt door een rapport dat een tweede opeenvolgende daling van het bruto binnenlands product liet zien. Zwakke bbp-data in de Verenigde Staten hadden vorige week geleid tot het kopen van goud met een verrassende inkrimping van de Chinese fabrieksactiviteit die maandag een extra duit in het zakje deed waardoor het edelmetaal meer aan waarde won. Ook de productiecijfers uit de Verenigde Staten en de eurozone stelden de markten teleur, waardoor de bezorgdheid over de vertragende economische groei toenam.

Bron: IG

Goud en inflatie

Veel beleggers beschouwen goud als een hedge tegen inflatie. Dat is op zich een logische gedachte aangezien papiergeld waarde verliest naarmate er meer wordt gedrukt, terwijl de aanvoer van goud relatief constant is. De economen Claude B. Erb, van het National Bureau of Economic Research, en Campbell Harvey, een professor aan de Fuqua School of Business van Duke University, hebben de prijs van Goud bestudeerd in relatie tot verschillende factoren. Het blijkt dat goud niet goed correleert met inflatie. Dat wil zeggen, wanneer de inflatie stijgt, betekent dit niet dat goud noodzakelijkerwijs die veilige haven is wat men vaak suggereert. Goud als commodity asset class laat zich goed passen voor diversificatie in een gebalanceerde beleggingsportefeuille. Maar met het kopen van een paar goudstaven is het niet zo dat je per definitie gevrijwaard bent van inflatie, gekscherend gezegd.

Met het kopen van een paar goudstaven is het niet zo dat je per definitie gevrijwaard bent van inflatie, gekscherend gezegd

Goud in het kort

edere markt beweegt op vraag en aanbod, dat is immers de essentie van een markt. Het is niet zo zeer het aanbod van fysiek goud (de bekende broodjes en staven) dat de prijs in beweging brengt, want die is al jarenlang vrij constant en voegt niet bijzonder veel toe aan de markt. Het is dus niet zo dat er opeens een goudtekort of -overschot ontstaat wat de prijs beïnvloedt. Goud wordt niet geconsumeerd zoals koffie of olie waardoor de voorraden slinken als deze niet tijdig worden aangevuld door wat voor reden dan ook. Zoals bekend is de goudprijs sterk afhankelijk van onder andere de rente, inflatie en de USD. Dit kan het weleens complex maken als goud niet je alledaagse markt is.

Goud wordt voornamelijk verhandeld op de OTC London-markt, de Amerikaanse termijnmarkt (COMEX) en de Shanghai Gold Exchange (SGE). Het standaard future-contract is 100 troy ounce. Ongeveer de helft van de goudconsumptie in de wereld zit in sieraden, 40% in investeringen en 10% in de industrie. De grootste goudproducenten zijn China, Australië, de Verenigde Staten, Zuid-Afrika, Rusland, Peru en Indonesië. De grootste consumenten van gouden sieraden zijn India, China, de Verenigde Staten, Turkije, Saoedi-Arabië, Rusland en de VAE.

Enerzijds vindt men het lastig in te schatten waar de goudprijs nou op reageert en anderzijds is men vaak niet thuis in de instrumenten waarmee je goud kan traden. En is goud nou echt die 'veilige haven' wanneer de inflatie oprukt en de economie niet meer zo lekker draait?

Head of Market IG

Goud

We leggen de focus in dit artikel op goud, het veelbesproken edelmetaal dat veel retail traders benieuwd maakt maar toch vaak links laten liggen, en dat is nergens voor nodig want goud biedt voor traders genoeg kansen!

staan los van elkaar

Goud en inflatie