Sharon de Jong Fotografie

Paspoort

PASPOORT

Naam

Robert Schuckink Kool

Burgerlijke staat

Gehuwd

Kinderen

Twee (17 & 19 jaar)

Hobby’s

Hockey, Skiën, Racefietsen, Koken

Gewerkt bij

Wijs & van Oostveen, AFS Capital Management

Huidige functie

Chief Investment Officer & Fondsmanager ABS Fund

Werkgever

Wijs & van Oostveen

Soort bedrijf

Vermogensbeheer

Favoriet eten

Biefstuk, BBQ, sushi

Behaalde resultaten

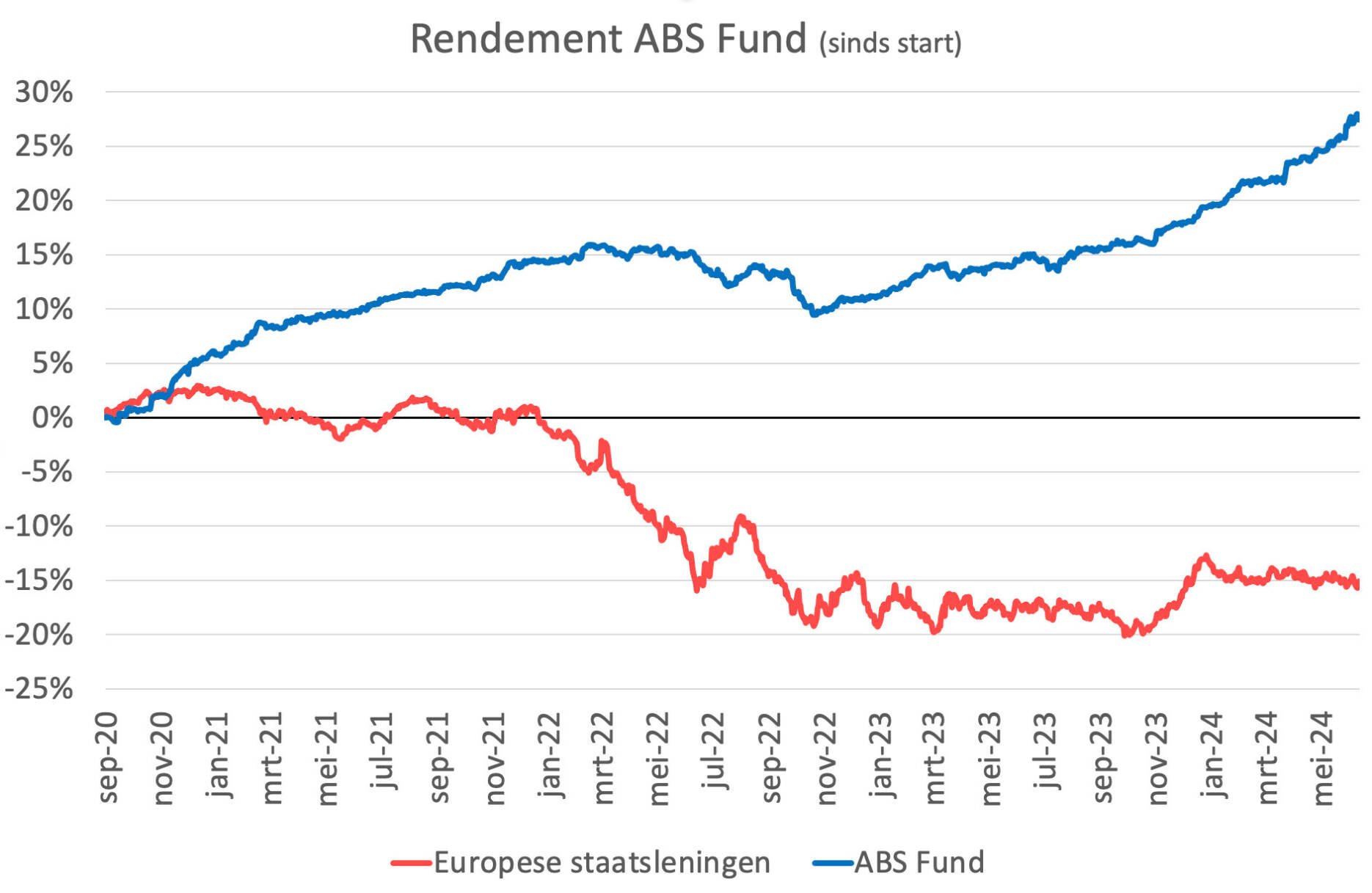

Grafiek (bijvoorbeeld vergelijking traditionele obligaties)

Regelmatige stijging, relatief lage beweeglijkheid, weinig grote dalingen

Kijk naar de reactie op de plotselinge rentestijging (2022-23) en vergelijk dat met een ‘normaal’ obligatiefonds.

www.absfund.nl

Robert Schuckink Kool over Wijs & van Oostveen Vermogensbeheer

“We zijn begonnen in 1987 dus we hebben

sindsdien heel wat meegemaaktWe zitten al 30 jaar op de Herengracht

We zijn innovatief

Onafhankelijk, we hoeven geen producten van de bank te pushen

We zitten hier met circa 30 medewerkers, we zijn

kleinschalig en hebben een persoonlijke aanpak, met een mix van ervaren krachten en jonge talentenWij bedienen op dit moment ca. 18.000 cliënten.”

“Omdat we op de Herengracht zitten? Nee hoor. Wij bedienen een breed scala aan cliënten. Met name particuliere beleggers, maar ook zakelijke beleggers. En ook verenigingen en bijvoorbeeld kerkgenootschappen. Met een team van ervaren experts en creatieve geesten werken wij samen om de beste koers naar financieel succes uit te stippelen voor onze circa 18.000 cliënten.”

Jullie kantoor zit al 30 jaar op de Herengracht. Is het een product voor alleen yuppen?

“Vooral als wij co-investment aangaan, onderhandelen we vooraf over de voorwaarden. En als die ons niet aanstaan, zullen we die altijd proberen aan te passen. Lukt dat niet, dan zien we van de investering af en gaan we verder. Andere ABS-beleggingen hebben soms een meer gestandaardiseerd karakter. Daar valt dus niet te onderhandelen en beslissen we op basis van risico, verwacht rendement en visie.”

Moet er veel worden onderhandeld voor de beste deals?

“We gaan dus regelmatig naar London. Tijdens de gesprekken die we daar hebben, komen we soms net iets meer te weten dan alleen vanachter je Bloomberg. We krijgen daar een goed idee met wat voor soort deals de markt bezig is, wat de algemene stemming is (positief/negatief) en veel fondsmanagers geven hun persoonlijke mening over de kansen en bedreigingen in de markt. Maar ook ontmoeten we andere beleggingsprofessionals bij ons op kantoor aan de Herengracht.”

Hoe kom je aan je kennis en investeringsideeën? Ik kom ze niet tegen op platforms bij brokers.

“In de afgelopen 25 jaar heb ik me al met veel verschillende beleggingscategorieën beziggehouden. Dat waren onder andere aandelen, obligaties en opties. Allemaal zeer liquide en gevolgd door veel analisten. Bij Asset Backed Securities ligt dat anders. Daarvoor heb je meer specifieke kennis nodig en zijn er niet of nauwelijks analistenrapporten beschikbaar. Je moet dus echt zelf aan de slag en ik zag daarin een uitdaging. Ook is de terminologie wezenlijk anders dan bij traditionele beleggingscategorieën.In de praktijk betekent het dat je echt de diepte in moet en veel ‘kleine lettertjes’ moet lezen. Samen met twee andere collega’s, waarvan er eentje lange tijd in Londen heeft gewerkt met ABS, zoeken we dagelijks naar kansen en bespreken we de posities. Wij zien vooral veel onbenutte kansen in deze markt die volgens ons ‘under-researched’ is.”

Jij bent de beheerder van het fonds. Wat heeft je aangetrokken om je te specialiseren in ABS?

“Naast het bijhouden van de economische ontwikkelingen in de financiële markten is het belangrijk dat je contact houdt met de andere marktpartijen die actief zijn in Asset Backed Securities. Wij gaan daarom regelmatig naar Londen waar we met de managers van onze investeringen spreken en ideeën opdoen voor nieuwe interessante beleggingen. Op basis van al deze informatie vormen we onze visie. Samen met periodieke analyses over risico en rendement, sturen we de portefeuille bij. Verder is het belangrijk om te weten dat wij niet altijd 100% belegd hoeven te zijn volgens het mandaat van het fonds. Dat geeft ons ruimte in onzekere tijden of tijden van lagere verwachte rendementen een (flink) deel cash aan te houden in een Money Market Fund.”

Een constante balans aanbrengen tussen risico en rendement lijkt me niet eenvoudig. Hoe doen jullie dat? Hoe beheer je zo’n fonds?

“Veel aanbieders van fondsen zijn alleen geregistreerd bij de AFM maar hebben geen AIFM vergunning (Alternative Investment Fund Managers Directive). Die partijen staan niet onder toezicht van de AFM. Wij hebben wel een AIFM-vergunning, wat betekent dat wij wel onder toezicht staan van de AFM. En dan mag je ook participaties aanbieden van minder dan €100.000,-.”

Veel van dit soort fondsen kennen een minimale instap van €100.000,-. Bij jullie is dat €10.000,-. Hoe zit dat?

Doel, strategie & rendementsverwachting

“Beleggers een aantrekkelijk defensief beleggingsalternatief bieden met uitzicht op meer rendement en een lagere rentegevoeligheid dan gewone obligaties. De rendementsverwachting is 6 à 7% netto per jaar. Het rendement sinds de start van het fonds in 2020 bedraagt 26,9% netto, ofwel 6,6% per jaar. in tegenstelling tot veel andere ABS-fondsen is ons fonds wekelijks verhandelbaar. Je kunt er dus heel gemakkelijk in en uit.”Spreiding

“Binnen het fonds houden we een grote spreiding aan tussen de verschillende categorieën ABS, debiteuren en type effecten. Zo worden er bijvoorbeeld directe posities in ABS-deals aangehouden, beleggen we in beursgenoteerde ABS-fondsen met een discount en hebben we posities in niet-beursgenoteerde ABS-fondsen van derden. Bij posities die we aanhouden in buitenlandse valuta zoals Engelse ponden of Amerikaanse dollars, dekken we die bijna altijd volledig af.”Rapportage & Client login

“Cliënten kunnen op elk moment van de dag hun beleggingen volgen via ons digitale klantenportaal. Maandelijks wordt er op de website een factsheet gepubliceerd en twee keer per jaar verschijnt er een schriftelijke rapportage. “Bewaarder

“CACEIS BANK, Netherlands Branch treedt op als bewaarder. Als bewaarder zijn zij verantwoordelijk voor een aantal zaken, waaronder het bewaren van het fondsvermogen en controleren of de beheerder zich aan de beleggingsrestricties houdt die in het prospectus zijn opgenomen. De bewaarder behartigt bij het bewaren de belangen van de participanten.”

Jullie zijn met een fonds gekomen. Wat heeft dat te bieden?

“Met het ABS Fund verpakken en verkopen we dus geen leningen, maar doen we bijvoorbeeld wel co-investments. Samen met een beperkt aantal andere institutionele beleggers financieren we bijvoorbeeld een (nieuw)bouwproject van sociale woningen, waarbij de grond en de huizen als onderpand dienen.”

Wordt bij jullie op de deur geklopt om dit proces te begeleiden, dus schulden verpakken en verkopen?

“Wij bieden een fonds aan, en geen losse leningen of ABS-titels. Beleggers in het fonds profiteren juist van de grote spreiding aan ABS-beleggingen die wij hebben geselecteerd en vaak niet toegankelijk zijn voor particuliere beleggers. Zo wordt er belegd in verschillende types ABS, wordt in meerdere landen en regio’s belegd en wordt het ‘single’ debiteurenrisico beperkt door de grote hoeveelheid onderliggende leningen waarin wordt belegd. Een ander voordeel is dat de belegger zelf geen specifieke kennis nodig heeft van alle onderliggende titels. Dat werk doe ik met mijn team.”

Het lijkt me niet eenvoudig om aan ABS-jes te komen om die aan je investeerders aan te bieden.

“Met het ABS Fund houden wij ons niet bezig met creëren van Asset Backed Securities. Wij doen dus niet aan securitisatie, maar beleggen direct en indirect in ABS die zijn uitgegeven door derden.”

ABS ontstaan wanneer een bedrijf zijn leningen of andere schulden verkoopt aan een emittent, een financiële instelling die ze vervolgens in een portefeuille verpakt om aan beleggers te verkopen, aldus de definitie van Investopedia. Hoe zit dat bij jullie?

“De markt voor Europese ABS is sterk gereguleerd waardoor beleggers goed beschermd zijn. Zo heeft de European Securities and Markets Authority (ESMA) richtlijnen opgesteld voor de transparantie en eist dat uitgevers van ABS gedetailleerde informatie verstrekken over de onderliggende activa. Dit omvat periodieke rapportages over de prestaties van de activa en eventuele risico's. De STS-verordening (Simple, Transparent and Standardised Securitisaties) is ingevoerd in 2019 en bevordert eenvoudige, transparante en gestandaardiseerde securitisaties. Dit zorgt voor lagere kapitaaleisen voor banken en een grotere aantrekkelijkheid voor investeerders. Daarnaast hebben de uitgevers van ABS de plicht om een percentage van het meest risicovolle deel van de ABS zelf aan te houden. Hierdoor hebben zij ‘skin in the game’ en worden zij als eerste geraakt bij eventuele verliezen.”

Hoe zit het met de regulering?

“De Europese markt voor ABS was eind 2023 circa 1200 miljard euro groot. Ruim de helft daarvan heeft een AAA-rating. Ter vergelijking: de markt voor Europese staatsleningen bedraagt circa 8500 miljard euro. De markt voor Europese investment grade bedrijfsleningen bedraagt circa 2500 miljard euro. Wereldwijd bedraagt de omvang van de ABS-markt circa 3100 miljard euro, waarvan de VS en Europa het grootste deel hebben.”

Hoe groot is eigenlijk die markt van ABS in Europa en de VS? En hoe verhoudt zich dat tot gewone obligaties.

“Beleggers in ABS nemen niet meer risico, maar een ander risico. Bij het beleggen in staatsleningen is het risico op niet-terugbetaling nagenoeg nul. Er is nauwelijks kredietrisico. Maar door de vaak lange looptijd, kunnen deze leningen vrij beweeglijk en dus risicovol zijn. ABS zijn daarentegen nauwelijks rentegevoelig en daardoor niet erg beweeglijk, maar hebben juist wel een kredietrisico omdat het geld wordt uitgeleend aan consumenten en (kleinere en middelgrote) bedrijven. Kenmerkend voor ABS is natuurlijk wel dat een specifiek onderpand het risico verkleint.”

U stelt dat met deze waardepapieren betere rendementen kunnen worden behaald dan gewone obligaties. Hoe kan dat? Door meer risico te nemen?

“Een belangrijk verschil met traditionele bedrijfs- en staatsleningen is dat ABS vrijwel altijd gekoppeld zijn aan een variabele rente (plus een vaste opslag) en een korte looptijd hebben, waardoor zij veel minder rentegevoelig zijn en daardoor een stuk minder beweeglijk dan traditionele obligaties.“

Hoe gevoelig zijn de Asset Backed Securities voor rente?

“Asset Backed Securities hebben doorgaans een hoger verwacht rendement dan traditionele obligaties met dezelfde rating. Ook geven ze een betere bescherming tegen inflatie en hebben ze een zeer lage correlatie met andere beleggingscategorieën waardoor de verhouding tussen risico en (verwacht) rendement in een beleggingsportefeuille beter wordt."

Voor alle duidelijkheid: het zijn renteproducten, maar wat is het kenmerkende verschil met obligaties.

Robert Schuckink Kool: “Kort gezegd zijn Asset Backed Securities obligaties die worden gedekt door een specifiek onderpand zoals vastgoed.”

Wat zijn Asset Backed Securities?

“Tijdens de gesprekken die we in Londen hebben, komen we soms net iets meer te weten dan alleen vanachter je Bloomberg”

“Beleggers in ABS nemen niet meer risico, maar een ander risico”

“Maar met ons ABS Fund maken wij het voor particuliere beleggers een stuk makkelijker om te profiteren van de mogelijkheden die deze markt biedt”, meent Robert Schuckink Kool, Chief Investment Officer & Fondsmanager ABS Fund bij Wijs & van Oostveen Vermogensbeheer.

BeleggersFair

Robert Schuckink Kool Chief Investment Officer & Fondsmanager ABS Fund bij Wijs & van Oostveen Vermogensbeheer

ABS: een interessante beleggingsklasse met hoger rendement

Asset Backed Securities (ABS) vormen voor particuliere beleggers een interessante beleggingsklasse als het om defensief beleggen gaat. Echter, het zijn met name de institutionele beleggers die beleggen in deze beleggingsklasse. Voor particuliere beleggers zijn Asset Backed Securities altijd moeilijk toegankelijk geweest.

Robert Schuckink Kool Chief Investment Officer & Fondsmanager ABS Fund bij Wijs & van Oostveen Vermogensbeheer

“De markt voor Europese ABS is sterk gereguleerd waardoor beleggers goed beschermd zijn. Zo heeft de European Securities and Markets Authority (ESMA) richtlijnen opgesteld voor de transparantie en eist dat uitgevers van ABS gedetailleerde informatie verstrekken over de onderliggende activa. Dit omvat periodieke rapportages over de prestaties van de activa en eventuele risico's. De STS-verordening (Simple, Transparent and Standardised Securitisaties) is ingevoerd in 2019 en bevordert eenvoudige, transparante en gestandaardiseerde securitisaties. Dit zorgt voor lagere kapitaaleisen voor banken en een grotere aantrekkelijkheid voor investeerders. Daarnaast hebben de uitgevers van ABS de plicht om een percentage van het meest risicovolle deel van de ABS zelf aan te houden. Hierdoor hebben zij ‘skin in the game’ en worden zij als eerste geraakt bij eventuele verliezen.”

Hoe zit het met de regulering?

“De Europese markt voor ABS was eind 2023 circa 1200 miljard euro groot. Ruim de helft daarvan heeft een AAA-rating. Ter vergelijking: de markt voor Europese staatsleningen bedraagt circa 8500 miljard euro. De markt voor Europese investment grade bedrijfsleningen bedraagt circa 2500 miljard euro. Wereldwijd bedraagt de omvang van de ABS-markt circa 3100 miljard euro, waarvan de VS en Europa het grootste deel hebben.”

Hoe groot is eigenlijk die markt van ABS in Europa en de VS? En hoe verhoudt zich dat tot gewone obligaties.

“Beleggers in ABS nemen niet meer risico, maar een ander risico. Bij het beleggen in staatsleningen is het risico op niet-terugbetaling nagenoeg nul. Er is nauwelijks kredietrisico. Maar door de vaak lange looptijd, kunnen deze leningen vrij beweeglijk en dus risicovol zijn. ABS zijn daarentegen nauwelijks rentegevoelig en daardoor niet erg beweeglijk, maar hebben juist wel een kredietrisico omdat het geld wordt uitgeleend aan consumenten en (kleinere en middelgrote) bedrijven. Kenmerkend voor ABS is natuurlijk wel dat een specifiek onderpand het risico verkleint.”

U stelt dat met deze waardepapieren betere rendementen kunnen worden behaald dan gewone obligaties. Hoe kan dat? Door meer risico te nemen?

“Beleggers in ABS nemen niet meer risico, maar een ander risico”

“Een belangrijk verschil met traditionele bedrijfs- en staatsleningen is dat ABS vrijwel altijd gekoppeld zijn aan een variabele rente (plus een vaste opslag) en een korte looptijd hebben, waardoor zij veel minder rentegevoelig zijn en daardoor een stuk minder beweeglijk dan traditionele obligaties.“

Hoe gevoelig zijn de Asset Backed Securities voor rente?

“Asset Backed Securities hebben doorgaans een hoger verwacht rendement dan traditionele obligaties met dezelfde rating. Ook geven ze een betere bescherming tegen inflatie en hebben ze een zeer lage correlatie met andere beleggingscategorieën waardoor de verhouding tussen risico en (verwacht) rendement in een beleggingsportefeuille beter wordt."

Voor alle duidelijkheid: het zijn renteproducten, maar wat is het kenmerkende verschil met obligaties.

Robert Schuckink Kool: “Kort gezegd zijn Asset Backed Securities obligaties die worden gedekt door een specifiek onderpand zoals vastgoed.”

Wat zijn Asset Backed Securities?

“Maar met ons ABS Fund maken wij het voor particuliere beleggers een stuk makkelijker om te profiteren van de mogelijkheden die deze markt biedt”, meent Robert Schuckink Kool, Chief Investment Officer & Fondsmanager ABS Fund bij Wijs & van Oostveen Vermogensbeheer.

Doel, strategie & rendementsverwachting

“Beleggers een aantrekkelijk defensief beleggingsalternatief bieden met uitzicht op meer rendement en een lagere rentegevoeligheid dan gewone obligaties. De rendementsverwachting is 6 à 7% netto per jaar. Het rendement sinds de start van het fonds in 2020 bedraagt 26,9% netto, ofwel 6,6% per jaar. in tegenstelling tot veel andere ABS-fondsen is ons fonds wekelijks verhandelbaar. Je kunt er dus heel gemakkelijk in en uit.”Spreiding

“Binnen het fonds houden we een grote spreiding aan tussen de verschillende categorieën ABS, debiteuren en type effecten. Zo worden er bijvoorbeeld directe posities in ABS-deals aangehouden, beleggen we in beursgenoteerde ABS-fondsen met een discount en hebben we posities in niet-beursgenoteerde ABS-fondsen van derden. Bij posities die we aanhouden in buitenlandse valuta zoals Engelse ponden of Amerikaanse dollars, dekken we die bijna altijd volledig af.”Rapportage & Client login

“Cliënten kunnen op elk moment van de dag hun beleggingen volgen via ons digitale klantenportaal. Maandelijks wordt er op de website een factsheet gepubliceerd en twee keer per jaar verschijnt er een schriftelijke rapportage. “Bewaarder

“CACEIS BANK, Netherlands Branch treedt op als bewaarder. Als bewaarder zijn zij verantwoordelijk voor een aantal zaken, waaronder het bewaren van het fondsvermogen en controleren of de beheerder zich aan de beleggingsrestricties houdt die in het prospectus zijn opgenomen. De bewaarder behartigt bij het bewaren de belangen van de participanten.”

Jullie zijn met een fonds gekomen. Wat heeft dat te bieden?

“Wij bieden een fonds aan, en geen losse leningen of ABS-titels. Beleggers in het fonds profiteren juist van de grote spreiding aan ABS-beleggingen die wij hebben geselecteerd en vaak niet toegankelijk zijn voor particuliere beleggers. Zo wordt er belegd in verschillende types ABS, wordt in meerdere landen en regio’s belegd en wordt het ‘single’ debiteurenrisico beperkt door de grote hoeveelheid onderliggende leningen waarin wordt belegd. Een ander voordeel is dat de belegger zelf geen specifieke kennis nodig heeft van alle onderliggende titels. Dat werk doe ik met mijn team.”

Het lijkt me niet eenvoudig om aan ABS-jes te komen om die aan je investeerders aan te bieden.

“Met het ABS Fund verpakken en verkopen we dus geen leningen, maar doen we bijvoorbeeld wel co-investments. Samen met een beperkt aantal andere institutionele beleggers financieren we bijvoorbeeld een (nieuw)bouwproject van sociale woningen, waarbij de grond en de huizen als onderpand dienen.”

Wordt bij jullie op de deur geklopt om dit proces te begeleiden, dus schulden verpakken en verkopen?

“Met het ABS Fund houden wij ons niet bezig met creëren van Asset Backed Securities. Wij doen dus niet aan securitisatie, maar beleggen direct en indirect in ABS die zijn uitgegeven door derden.”

ABS ontstaan wanneer een bedrijf zijn leningen of andere schulden verkoopt aan een emittent, een financiële instelling die ze vervolgens in een portefeuille verpakt om aan beleggers te verkopen, aldus de definitie van Investopedia. Hoe zit dat bij jullie?

“Tijdens de gesprekken die we in Londen hebben, komen we soms net iets meer te weten dan alleen vanachter je Bloomberg”

“Omdat we op de Herengracht zitten? Nee hoor. Wij bedienen een breed scala aan cliënten. Met name particuliere beleggers, maar ook zakelijke beleggers. En ook verenigingen en bijvoorbeeld kerkgenootschappen. Met een team van ervaren experts en creatieve geesten werken wij samen om de beste koers naar financieel succes uit te stippelen voor onze circa 18.000 cliënten.”

Jullie kantoor zit al 30 jaar op de Herengracht. Is het een product voor alleen yuppen?

“Vooral als wij co-investment aangaan, onderhandelen we vooraf over de voorwaarden. En als die ons niet aanstaan, zullen we die altijd proberen aan te passen. Lukt dat niet, dan zien we van de investering af en gaan we verder. Andere ABS-beleggingen hebben soms een meer gestandaardiseerd karakter. Daar valt dus niet te onderhandelen en beslissen we op basis van risico, verwacht rendement en visie.”

Moet er veel worden onderhandeld voor de beste deals?

“We gaan dus regelmatig naar London. Tijdens de gesprekken die we daar hebben, komen we soms net iets meer te weten dan alleen vanachter je Bloomberg. We krijgen daar een goed idee met wat voor soort deals de markt bezig is, wat de algemene stemming is (positief/negatief) en veel fondsmanagers geven hun persoonlijke mening over de kansen en bedreigingen in de markt. Maar ook ontmoeten we andere beleggingsprofessionals bij ons op kantoor aan de Herengracht.”

Hoe kom je aan je kennis en investeringsideeën? Ik kom ze niet tegen op platforms bij brokers.

“In de afgelopen 25 jaar heb ik me al met veel verschillende beleggingscategorieën beziggehouden. Dat waren onder andere aandelen, obligaties en opties. Allemaal zeer liquide en gevolgd door veel analisten. Bij Asset Backed Securities ligt dat anders. Daarvoor heb je meer specifieke kennis nodig en zijn er niet of nauwelijks analistenrapporten beschikbaar. Je moet dus echt zelf aan de slag en ik zag daarin een uitdaging. Ook is de terminologie wezenlijk anders dan bij traditionele beleggingscategorieën.In de praktijk betekent het dat je echt de diepte in moet en veel ‘kleine lettertjes’ moet lezen. Samen met twee andere collega’s, waarvan er eentje lange tijd in Londen heeft gewerkt met ABS, zoeken we dagelijks naar kansen en bespreken we de posities. Wij zien vooral veel onbenutte kansen in deze markt die volgens ons ‘under-researched’ is.”

Jij bent de beheerder van het fonds. Wat heeft je aangetrokken om je te specialiseren in ABS?

“Naast het bijhouden van de economische ontwikkelingen in de financiële markten is het belangrijk dat je contact houdt met de andere marktpartijen die actief zijn in Asset Backed Securities. Wij gaan daarom regelmatig naar Londen waar we met de managers van onze investeringen spreken en ideeën opdoen voor nieuwe interessante beleggingen. Op basis van al deze informatie vormen we onze visie. Samen met periodieke analyses over risico en rendement, sturen we de portefeuille bij. Verder is het belangrijk om te weten dat wij niet altijd 100% belegd hoeven te zijn volgens het mandaat van het fonds. Dat geeft ons ruimte in onzekere tijden of tijden van lagere verwachte rendementen een (flink) deel cash aan te houden in een Money Market Fund.”

Een constante balans aanbrengen tussen risico en rendement lijkt me niet eenvoudig. Hoe doen jullie dat? Hoe beheer je zo’n fonds?

“Veel aanbieders van fondsen zijn alleen geregistreerd bij de AFM maar hebben geen AIFM vergunning (Alternative Investment Fund Managers Directive). Die partijen staan niet onder toezicht van de AFM. Wij hebben wel een AIFM-vergunning, wat betekent dat wij wel onder toezicht staan van de AFM. En dan mag je ook participaties aanbieden van minder dan €100.000,-.”

Veel van dit soort fondsen kennen een minimale instap van €100.000,-. Bij jullie is dat €10.000,-. Hoe zit dat?

Robert Schuckink Kool over Wijs & van Oostveen Vermogensbeheer

“We zijn begonnen in 1987 dus we hebben

sindsdien heel wat meegemaaktWe zitten al 30 jaar op de Herengracht

We zijn innovatief

Onafhankelijk, we hoeven geen producten van de bank te pushen

We zitten hier met circa 30 medewerkers, we zijn

kleinschalig en hebben een persoonlijke aanpak, met een mix van ervaren krachten en jonge talentenWij bedienen op dit moment ca. 18.000 cliënten.”

Paspoort

PASPOORT

Naam

Robert Schuckink Kool

Burgerlijke staat

Gehuwd

Kinderen

Twee (17 & 19 jaar)

Hobby’s

Hockey, Skiën, Racefietsen, Koken

Gewerkt bij

Wijs & van Oostveen, AFS Capital Management

Huidige functie

Chief Investment Officer & Fondsmanager ABS Fund

Werkgever

Wijs & van Oostveen

Soort bedrijf

Vermogensbeheer

Favoriet eten

Biefstuk, BBQ, sushi

ABS: een interessante beleggingsklasse met hoger rendement

Asset Backed Securities (ABS) vormen voor particuliere beleggers een interessante beleggingsklasse als het om defensief beleggen gaat. Echter, het zijn met name de institutionele beleggers die beleggen in deze beleggingsklasse. Voor particuliere beleggers zijn Asset Backed Securities altijd moeilijk toegankelijk geweest.