Rente

Procyclisch monetair beleid

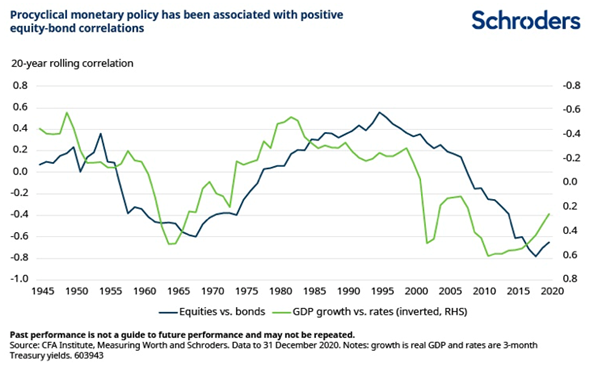

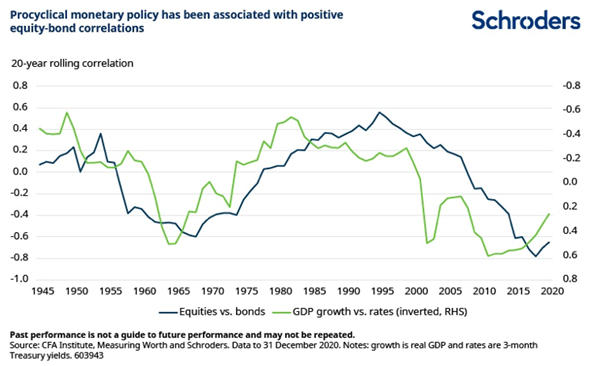

De wisselwerking tussen bedrijfswinsten en rentetarieven is een van de belangrijkste bepalende factoren op de lange termijn van de correlatie tussen aandelen en obligaties. Winsten zijn positief gerelateerd aan aandelenkoersen, terwijl rentetarieven negatief gerelateerd zijn aan zowel aandelen- als obligatiekoersen. Als de winstgroei dus in dezelfde richting beweegt als de rente en het discount-effect meer dan compenseert, dan zouden aandelen en obligaties een negatieve correlatie moeten hebben.

Een positieve groeirentecorrelatie wijst erop dat het monetaire beleid anticyclisch is (d.w.z. dat de rente wordt verhoogd wanneer de economische groei sterk is), terwijl een negatieve groeirentecorrelatie erop wijst dat het monetaire beleid procyclisch is (d.w.z. dat de rente wordt verhoogd wanneer de economische groei zwak is).

Wanneer rente en inflatie hoog en volatiel zijn, risicopremies in dezelfde richting bewegen en het monetaire beleid procyclisch is, is de kans groter dat de aandelen-obligatiecorrelaties positief zijn. Wanneer de rente en inflatie daarentegen laag en stabiel zijn, de risicopremies in de tegenovergestelde richting bewegen en het monetaire beleid anticyclisch is, is de kans groter dat de correlaties tussen aandelen en obligaties negatief zijn.

Wat de zaak nog ingewikkelder maakt, is dat deze factoren niet constant zijn. Sommige factoren die een negatieve correlatie tussen aandelen en obligaties ondersteunen, nemen af. Met name de gestegen inflatie en de onzekere vooruitzichten. Dit kan leiden tot meer volatiliteit van de rente als de centrale banken stimuleringsmaatregelen intrekken om de economie af te koelen.

Alles bij elkaar genomen moet de overtuiging van een voortzetting van de negatieve aandelen-obligatiecorrelatie van de afgelopen 20 jaar op zijn minst in twijfel worden getrokken.

Stagflatie

Wanneer de risicobereidheid laag is, hebben beleggers de neiging aandelen te verkopen en obligaties te kopen voor neerwaartse bescherming. Maar als de risicobereidheid groot is, kopen beleggers aandelen en verkopen ze obligaties. Dit ‘risk-on/risk-off’-gedrag zorgt ervoor dat de risicopremies van aandelen en obligaties regelmatig uiteenlopen, een negatieve aandelen-obligatiecorrelatie. Als de risicobereidheid echter ontbreekt omdat beleggers zich zorgen maken over stagflatie, kunnen zij de voorkeur geven aan cash in plaats van aandelen en obligaties, wat een positieve correlatie tot gevolg heeft.

Een voortzetting van de negatieve aandelen-obligatiecorrelatie van de afgelopen 20 jaar moet in twijfel worden getrokken

Hogere inflatie

Obligaties hebben duidelijk te lijden onder de stijgende inflatie. De obligatierente stijgt en de koersen dalen ter compensatie. Ondertussen is het effect op aandelen weer minder duidelijk. In theorie zou een prijsstijging moeten overeenstemmen met een stijging van de nominale inkomsten en dus de aandelenkoersen moeten opdrijven. Anderzijds is het mogelijk dat de markt een hogere korting bedingt op deze toekomstige inkomsten wanneer de inflatie toeneemt, aangezien zij in het geld van vandaag minder waard zijn.

Het is dus het netto-effect van hogere verwachte nominale inkomsten versus hogere discontovoeten dat bepaalt hoe aandelen zich gedragen bij een stijgende inflatie. Uit de analyse van Markowicz blijkt dat het verdisconteringseffect overheerst wanneer de inflatie meer dan 3% per jaar bedraagt op een vijfjarige basis.

Hogere volatiliteit van de rente

Een stijging van de reële rente beïnvloedt zowel aandelen als obligaties in dezelfde richting door de discontovoet te verhogen die op toekomstige kasstromen wordt toegepast. Hoewel dit zeker de obligatiekoersen schaadt, is het effect op de aandelenkoersen wisselend. Het hangt bij aandelen onder meer af van de mate van risicobereidheid. Als alle andere factoren gelijk blijven, zou een hogere volatiliteit van de rente dus negatief moeten zijn voor zowel obligaties als aandelen, wat een positieve correlatie tussen aandelen en obligaties betekent.

In de afgelopen twee decennia waren de rendementen van aandelen en obligaties negatief gecorreleerd; wanneer de een stijgt, daalt de ander. Dit is in het voordeel van multi-assetbeleggers geweest. De huidige macro-economische en politieke omstandigheden doen echter de vraag rijzen of dit zo blijft. Want in de eerste weken van 2022 gingen zowel aandelen als obligaties in de verkoop. Is dat een veeg voorteken, vraagt Markowicz zich af.

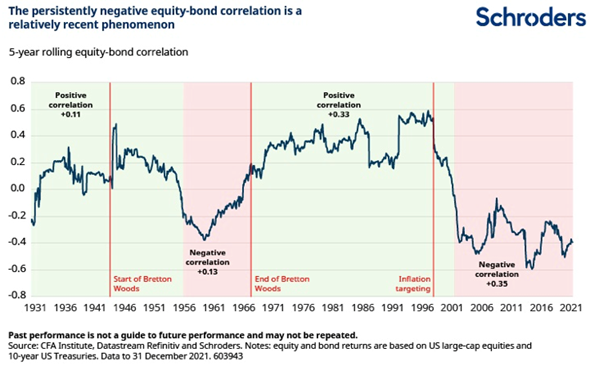

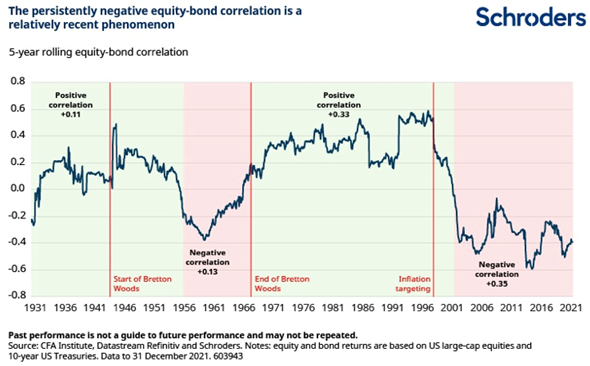

Negatieve correlaties tussen aandelen en obligaties zijn een relatief nieuw fenomeen. Tussen 1931-1955 en tussen 1970-1999 was de vijfjaarlijkse correlatie meestal positief. Markowicz wijst op een aantal marktfactoren die beleggers in de gaten moeten houden en die kunnen duiden op een permanente verandering in de aandelen-obligatiecorrelatie.Obligatie- en aandelenkoersen weerspiegelen de waarde van toekomstige kasstromen. De koers is opgebouwd uit de som van:

- de reële rentevoet - compensatie voor de waarde van geld in de loop van de tijd

- het inflatiepercentage - compensatie voor het verlies van koopkracht in de loop van de tijd

- de risicopremie - compensatie voor de onzekerheid van het ontvangen van toekomstige kasstromen.

Obligaties kennen vaste couponbetalingen en sommige aandelen keren dividend uit. Die laatste zullen dus ook een dividendgroeipercentage bevatten.

Wat is de oorzaak van de correlatie tussen aandelen en obligaties, waarom verandert die in de loop der tijd en wat betekent dat in het licht van de huidige onzekerheid over rente en inflatie. De Visie van Sean Markowicz, strateeg bij Schroders.

aandelen en obligaties

Correlatie

Rente

Procyclisch monetair beleid

De wisselwerking tussen bedrijfswinsten en rentetarieven is een van de belangrijkste bepalende factoren op de lange termijn van de correlatie tussen aandelen en obligaties. Winsten zijn positief gerelateerd aan aandelenkoersen, terwijl rentetarieven negatief gerelateerd zijn aan zowel aandelen- als obligatiekoersen. Als de winstgroei dus in dezelfde richting beweegt als de rente en het discount-effect meer dan compenseert, dan zouden aandelen en obligaties een negatieve correlatie moeten hebben.

Een positieve groeirentecorrelatie wijst erop dat het monetaire beleid anticyclisch is (d.w.z. dat de rente wordt verhoogd wanneer de economische groei sterk is), terwijl een negatieve groeirentecorrelatie erop wijst dat het monetaire beleid procyclisch is (d.w.z. dat de rente wordt verhoogd wanneer de economische groei zwak is).

Wanneer rente en inflatie hoog en volatiel zijn, risicopremies in dezelfde richting bewegen en het monetaire beleid procyclisch is, is de kans groter dat de aandelen-obligatiecorrelaties positief zijn. Wanneer de rente en inflatie daarentegen laag en stabiel zijn, de risicopremies in de tegenovergestelde richting bewegen en het monetaire beleid anticyclisch is, is de kans groter dat de correlaties tussen aandelen en obligaties negatief zijn.

Wat de zaak nog ingewikkelder maakt, is dat deze factoren niet constant zijn. Sommige factoren die een negatieve correlatie tussen aandelen en obligaties ondersteunen, nemen af. Met name de gestegen inflatie en de onzekere vooruitzichten. Dit kan leiden tot meer volatiliteit van de rente als de centrale banken stimuleringsmaatregelen intrekken om de economie af te koelen.

Alles bij elkaar genomen moet de overtuiging van een voortzetting van de negatieve aandelen-obligatiecorrelatie van de afgelopen 20 jaar op zijn minst in twijfel worden getrokken.

Stagflatie

Wanneer de risicobereidheid laag is, hebben beleggers de neiging aandelen te verkopen en obligaties te kopen voor neerwaartse bescherming. Maar als de risicobereidheid groot is, kopen beleggers aandelen en verkopen ze obligaties. Dit ‘risk-on/risk-off’-gedrag zorgt ervoor dat de risicopremies van aandelen en obligaties regelmatig uiteenlopen, een negatieve aandelen-obligatiecorrelatie. Als de risicobereidheid echter ontbreekt omdat beleggers zich zorgen maken over stagflatie, kunnen zij de voorkeur geven aan cash in plaats van aandelen en obligaties, wat een positieve correlatie tot gevolg heeft.

Een voortzetting van de negatieve aandelen-obligatiecorrelatie van de afgelopen 20 jaar moet in twijfel worden getrokken

Hogere inflatie

Obligaties hebben duidelijk te lijden onder de stijgende inflatie. De obligatierente stijgt en de koersen dalen ter compensatie. Ondertussen is het effect op aandelen weer minder duidelijk. In theorie zou een prijsstijging moeten overeenstemmen met een stijging van de nominale inkomsten en dus de aandelenkoersen moeten opdrijven. Anderzijds is het mogelijk dat de markt een hogere korting bedingt op deze toekomstige inkomsten wanneer de inflatie toeneemt, aangezien zij in het geld van vandaag minder waard zijn.

Het is dus het netto-effect van hogere verwachte nominale inkomsten versus hogere discontovoeten dat bepaalt hoe aandelen zich gedragen bij een stijgende inflatie. Uit de analyse van Markowicz blijkt dat het verdisconteringseffect overheerst wanneer de inflatie meer dan 3% per jaar bedraagt op een vijfjarige basis.

Hogere volatiliteit van de rente

Een stijging van de reële rente beïnvloedt zowel aandelen als obligaties in dezelfde richting door de discontovoet te verhogen die op toekomstige kasstromen wordt toegepast. Hoewel dit zeker de obligatiekoersen schaadt, is het effect op de aandelenkoersen wisselend. Het hangt bij aandelen onder meer af van de mate van risicobereidheid. Als alle andere factoren gelijk blijven, zou een hogere volatiliteit van de rente dus negatief moeten zijn voor zowel obligaties als aandelen, wat een positieve correlatie tussen aandelen en obligaties betekent.

In de afgelopen twee decennia waren de rendementen van aandelen en obligaties negatief gecorreleerd; wanneer de een stijgt, daalt de ander. Dit is in het voordeel van multi-assetbeleggers geweest. De huidige macro-economische en politieke omstandigheden doen echter de vraag rijzen of dit zo blijft. Want in de eerste weken van 2022 gingen zowel aandelen als obligaties in de verkoop. Is dat een veeg voorteken, vraagt Markowicz zich af.

Negatieve correlaties tussen aandelen en obligaties zijn een relatief nieuw fenomeen. Tussen 1931-1955 en tussen 1970-1999 was de vijfjaarlijkse correlatie meestal positief. Markowicz wijst op een aantal marktfactoren die beleggers in de gaten moeten houden en die kunnen duiden op een permanente verandering in de aandelen-obligatiecorrelatie.Obligatie- en aandelenkoersen weerspiegelen de waarde van toekomstige kasstromen. De koers is opgebouwd uit de som van:

- de reële rentevoet - compensatie voor de waarde van geld in de loop van de tijd

- het inflatiepercentage - compensatie voor het verlies van koopkracht in de loop van de tijd

- de risicopremie - compensatie voor de onzekerheid van het ontvangen van toekomstige kasstromen.

Obligaties kennen vaste couponbetalingen en sommige aandelen keren dividend uit. Die laatste zullen dus ook een dividendgroeipercentage bevatten.

Wat is de oorzaak van de correlatie tussen aandelen en obligaties, waarom verandert die in de loop der tijd en wat betekent dat in het licht van de huidige onzekerheid over rente en inflatie. De Visie van Sean Markowicz, strateeg bij Schroders.

aandelen en obligaties

Correlatie