Selectief blijven

Het spreekt voor zich dat er uitdagingen en risico's blijven bestaan en dat niet alle beleggers ongeschonden uit een correctie van deze omvang komen. Daarom blijft het van het grootste belang om zeer selectief te zijn, te focussen op balanssterkte en delen van de markt te vinden waar huurinkomsten voor 'echte' groei kunnen zorgen.

Guy Barnard wijst erop dat er al een aanzienlijke correctie in de vastgoedprijzen heeft plaatsgevonden en dat er in 2024 waarschijnlijk een omslag komt, gemarkeerd door het einde van de neerwaartse prijsontwikkeling. Aangezien in de koersen van veel beursgenoteerde REIT-aandelen nog steeds zeer pessimistische vooruitzichten zijn ingeprijsd, is er genoeg reden voor beleggers om weer belangstelling te hebben voor Europees vastgoed.

Positieve indicatoren

Tot nu toe hebben marktbewegingen dit jaar laten zien dat het zinloos is om te proberen de markten te timen, maar Janus Henderson is ervan overtuigd dat de dalende aandelenkoersen beleggers een tweede kans biedt. De redenen hiervoor zijn:

De operationele fundamentals blijven gezond: een hoge bezettingsgraad en stijgende huren die hebben geprofiteerd van de hogere inflatie, in combinatie met de groei van projectontwikkelingen en het potentieel voor huurverhogingen in groeimarkten wanneer huurcontracten worden verlengd, bieden een mogelijkheid voor aanhoudende huur- en winstgroei, zelfs als de rentekosten stijgen.

De activiteit op de schuldmarkten voor beurgenoteerd vastgoed is de afgelopen maanden toegenomen, met emissies door vastgoedbedrijven op zowel de binnenlandse als de internationale obligatiemarkten. Zo kwam de Duitse woningverhuurder Vonovia (VNA) in januari van dit jaar met zijn eerste obligatie-emissie sinds 2022, een obligatie van GBP 400 miljoen met een looptijd van 12 jaar, tegen EUR kosten van 4,5% – veel lager dan het impliciete rendement op hun obligaties zes of 12 maanden geleden. Dit is belangrijk voor het vertrouwen dat de looptijden in de komende jaren beheersbaar zijn en dat geselecteerde bedrijven relatieve winnaars kunnen zijn in een wereld van 'haves and have nots' in termen van kosten en toegang tot kapitaal. Dat biedt mogelijkheden voor groei in de toekomst.

Het vertrouwen in de fundamentele bedrijfsresultaten en de verwachtingen voor stabiliserende waarderingen geven bedrijven meer vertrouwen in hun vermogen om aandeelhouders te belonen via dividenden en dividendgroei. Opmerkelijk is de terugkeer van dividend van winkelverhuurder Unibail-Rodamco-Westfield (URW) na een opschorting van drie jaar om de balans te versterken.

Renteverlaging

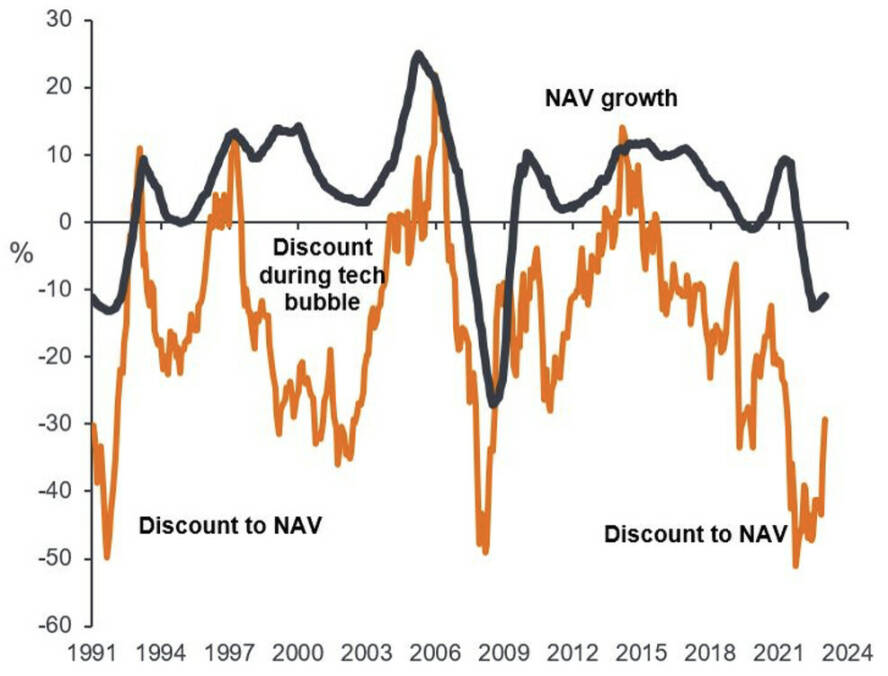

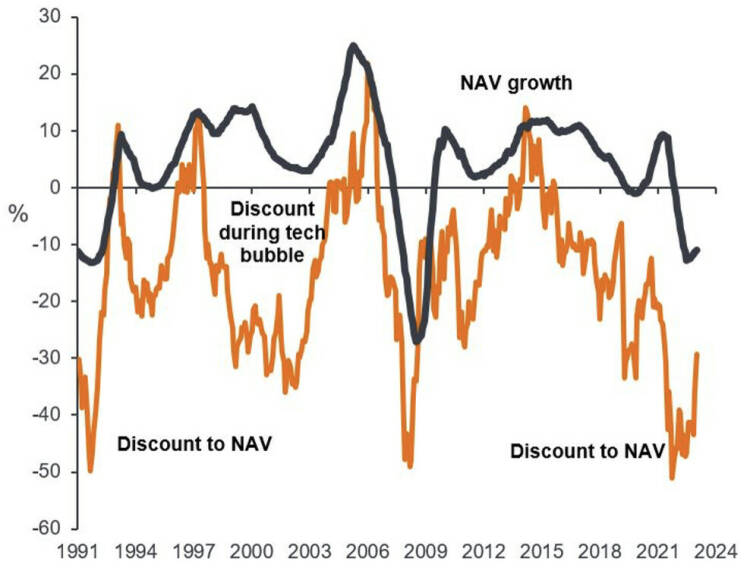

Janus Henderson belegt in beursgenoteerd vastgoed, waar de prijzen toekomstgericht zijn en dagelijks worden bepaald door de markt. Ze passen zich doorgaans sneller aan macro-economische omslagpunten aan dan achteraf bepaalde private vastgoedwaarderingen. Dit was zichtbaar tijdens de huidige neergang, waarbij Europese vastgoedaandelen met meer dan 45% daalden in de negen maanden tot oktober 2022, ruim voordat de waarderingen wezenlijk lager werden bijgesteld.

Janus Henderson stelt dat hetzelfde nu omgekeerd gebeurt: beursgenoteerd vastgoed begon te herstellen in het vierde kwartaal van 2023 toen de renteverwachtingen verschoven. De vraag is nu eerder 'wanneer’ en niet ‘of’ de rente in Europa wordt verlaagd als gevolg van de dalende inflatie en lage groei.

Waarderingen van beursgenoteerd vastgoed zijn toekomstgericht; waarderingen in de private markt worden achteraf bepaald

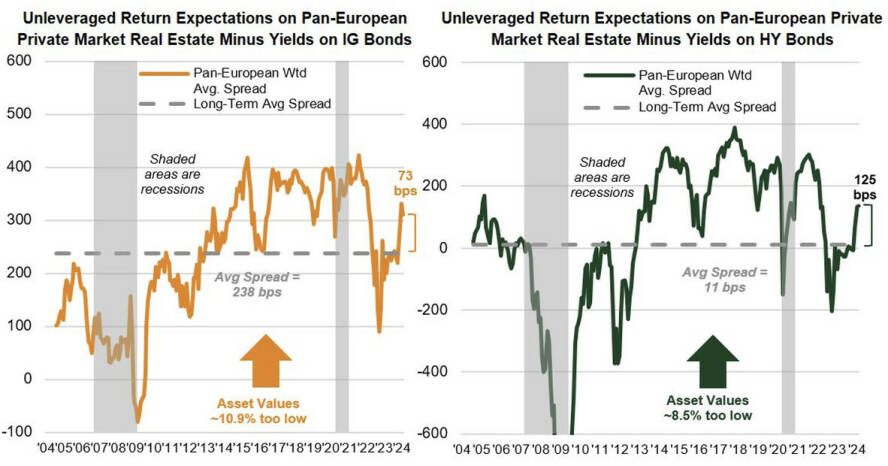

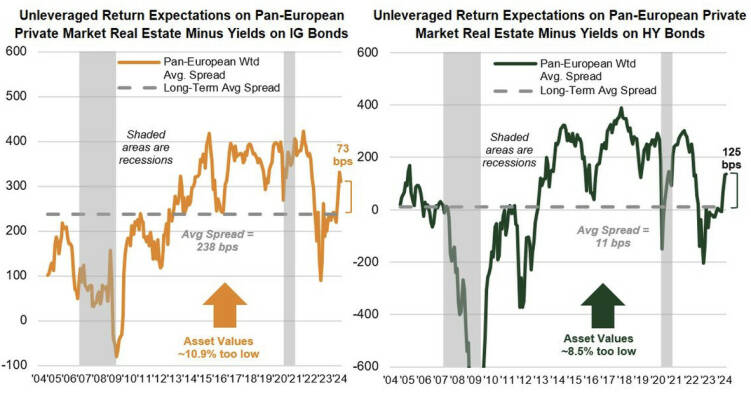

Herstel risicopremies

Hoewel de bodem van de Europese vastgoedmarkt misschien nog niet is bereikt, zijn er redenen om aan te nemen dat hij wel al in zicht is. De risicopremie op Europees vastgoed ten opzichte van obligaties wordt weer opgebouwd tot boven de langetermijngemiddelden. Er zijn tekenen dat beleggers terugkeren naar de vastgoedmarkten; in eerste instantie naar sectoren waar sprake is van structurele groei, zoals industrieel/logistiek vastgoed en alternatieven zoals opslag en studentenhuisvesting.

Rendement versus schuldkosten

Bron: Morgan Stanley Research, analyse door Janus Henderson Investors, per 31 december 2023. NAW = intrinsieke waarde, de totale waarde minus uitstaande schulden en vaste financieringskosten. Wanneer de marktprijs van een belegging lager is dan de NAW, wordt er gezegd dat deze met korting wordt verhandeld. In het verleden behaalde resultaten voorspellen geen toekomstige rendementen.

Bron: BAML, Bloomberg, Moody’s, IHS Markit, Green Street. Green Street Advisors European Commercial Property Monthly 1 februari 2024. Unleveraged return = verschil in rendement bij financiering met vreemd vermogen versus gefinancierd met eigen vermogen (zonder schuldhefboom). Spread = verschil tussen het rendement op vastgoed op de particuliere markt versus het rendement op investment grade/high yield-obligaties. Bps= basispunten. In het verleden behaalde resultaten voorspellen geen toekomstige rendementen.

De prijzen in de markt voor Europees vastgoed bereiken in 2024 hun laagste niveau. Dat is de Visie van Guy Barnard, co-head Global Property Equities en portfolio manager bij Janus Henderson Investors. Volgens hem prijzen beursgenoteerde vastgoedfondsen (REIT's) een te somber beeld in.

Correctie vastgoedprijzen

Blijven de Magnificent Seven

De Visie van Guy Barnard

Vastgoed

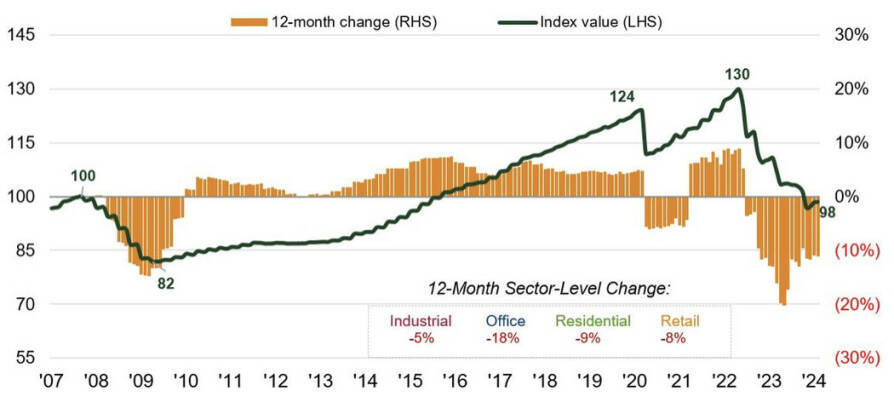

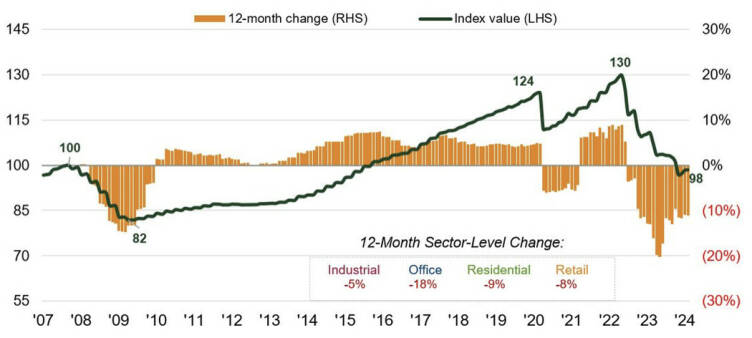

Bron: Green Street Advisors European Commercial Property Monthly 1 februari 2024. Green Street Pan European B/B+ Quality Property Index: voorlopige ramingen tot 1 februari 2024. Sectorindices van Green Street zijn samengesteld op basis van de BBP-gewogen gemiddelde prijsgroeipercentages van individuele markten, herberekend vanaf de respectievelijke piek van '07. Er is geen garantie dat trends uit het verleden zich zullen voortzetten of dat prognoses zullen worden gerealiseerd.

Er heeft een stevige correctie plaatsgevonden op de Europese vastgoedmarkten. De nominale prijzen voor gemiddeld 'grade B' Europees commercieel vastgoed zijn ruim 25% gedaald; een correctie die in reële (inflatiegecorrigeerde) termen nog veel groter is. Zoals altijd kunnen gemiddelden vertekenend zijn. Zo zijn de prijzen in de sector secundaire kantoren veel sterker gedaald, en daalt nog steeds. Daarentegen hebben sectoren die profiteren van structurele groei, zoals studentenhuisvesting, huurwoningen en self-storage met een lichtere correctie te maken gehad, en veel waarderingen zijn inmiddels alweer gestegen vanwege verbeterde vooruitzichten voor huurgroei.

Pan European B/B+ Quality Property Index

Positieve indicatoren

Tot nu toe hebben marktbewegingen dit jaar laten zien dat het zinloos is om te proberen de markten te timen, maar Janus Henderson is ervan overtuigd dat de dalende aandelenkoersen beleggers een tweede kans biedt. De redenen hiervoor zijn:

De operationele fundamentals blijven gezond: een hoge bezettingsgraad en stijgende huren die hebben geprofiteerd van de hogere inflatie, in combinatie met de groei van projectontwikkelingen en het potentieel voor huurverhogingen in groeimarkten wanneer huurcontracten worden verlengd, bieden een mogelijkheid voor aanhoudende huur- en winstgroei, zelfs als de rentekosten stijgen.

De activiteit op de schuldmarkten voor beurgenoteerd vastgoed is de afgelopen maanden toegenomen, met emissies door vastgoedbedrijven op zowel de binnenlandse als de internationale obligatiemarkten. Zo kwam de Duitse woningverhuurder Vonovia (VNA) in januari van dit jaar met zijn eerste obligatie-emissie sinds 2022, een obligatie van GBP 400 miljoen met een looptijd van 12 jaar, tegen EUR kosten van 4,5% – veel lager dan het impliciete rendement op hun obligaties zes of 12 maanden geleden. Dit is belangrijk voor het vertrouwen dat de looptijden in de komende jaren beheersbaar zijn en dat geselecteerde bedrijven relatieve winnaars kunnen zijn in een wereld van 'haves and have nots' in termen van kosten en toegang tot kapitaal. Dat biedt mogelijkheden voor groei in de toekomst.

Het vertrouwen in de fundamentele bedrijfsresultaten en de verwachtingen voor stabiliserende waarderingen geven bedrijven meer vertrouwen in hun vermogen om aandeelhouders te belonen via dividenden en dividendgroei. Opmerkelijk is de terugkeer van dividend van winkelverhuurder Unibail-Rodamco-Westfield (URW) na een opschorting van drie jaar om de balans te versterken.

Bron: Morgan Stanley Research, analyse door Janus Henderson Investors, per 31 december 2023. NAW = intrinsieke waarde, de totale waarde minus uitstaande schulden en vaste financieringskosten. Wanneer de marktprijs van een belegging lager is dan de NAW, wordt er gezegd dat deze met korting wordt verhandeld. In het verleden behaalde resultaten voorspellen geen toekomstige rendementen.

De Visie van Guy Barnard

Vastgoed

Correctie vastgoedprijzen

Blijven de Magnificent Seven

Er heeft een stevige correctie plaatsgevonden op de Europese vastgoedmarkten. De nominale prijzen voor gemiddeld 'grade B' Europees commercieel vastgoed zijn ruim 25% gedaald; een correctie die in reële (inflatiegecorrigeerde) termen nog veel groter is. Zoals altijd kunnen gemiddelden vertekenend zijn. Zo zijn de prijzen in de sector secundaire kantoren veel sterker gedaald, en daalt nog steeds. Daarentegen hebben sectoren die profiteren van structurele groei, zoals studentenhuisvesting, huurwoningen en self-storage met een lichtere correctie te maken gehad, en veel waarderingen zijn inmiddels alweer gestegen vanwege verbeterde vooruitzichten voor huurgroei.

Pan European B/B+ Quality Property Index

De prijzen in de markt voor Europees vastgoed bereiken in 2024 hun laagste niveau. Dat is de Visie van Guy Barnard, co-head Global Property Equities en portfolio manager bij Janus Henderson Investors. Volgens hem prijzen beursgenoteerde vastgoedfondsen (REIT's) een te somber beeld in.

Herstel risicopremies

Bron: BAML, Bloomberg, Moody’s, IHS Markit, Green Street. Green Street Advisors European Commercial Property Monthly 1 februari 2024. Unleveraged return = verschil in rendement bij financiering met vreemd vermogen versus gefinancierd met eigen vermogen (zonder schuldhefboom). Spread = verschil tussen het rendement op vastgoed op de particuliere markt versus het rendement op investment grade/high yield-obligaties. Bps= basispunten. In het verleden behaalde resultaten voorspellen geen toekomstige rendementen.

Bron: Green Street Advisors European Commercial Property Monthly 1 februari 2024. Green Street Pan European B/B+ Quality Property Index: voorlopige ramingen tot 1 februari 2024. Sectorindices van Green Street zijn samengesteld op basis van de BBP-gewogen gemiddelde prijsgroeipercentages van individuele markten, herberekend vanaf de respectievelijke piek van '07. Er is geen garantie dat trends uit het verleden zich zullen voortzetten of dat prognoses zullen worden gerealiseerd.

Hoewel de bodem van de Europese vastgoedmarkt misschien nog niet is bereikt, zijn er redenen om aan te nemen dat hij wel al in zicht is. De risicopremie op Europees vastgoed ten opzichte van obligaties wordt weer opgebouwd tot boven de langetermijngemiddelden. Er zijn tekenen dat beleggers terugkeren naar de vastgoedmarkten; in eerste instantie naar sectoren waar sprake is van structurele groei, zoals industrieel/logistiek vastgoed en alternatieven zoals opslag en studentenhuisvesting.

Rendement versus schuldkosten

Renteverlaging

Janus Henderson belegt in beursgenoteerd vastgoed, waar de prijzen toekomstgericht zijn en dagelijks worden bepaald door de markt. Ze passen zich doorgaans sneller aan macro-economische omslagpunten aan dan achteraf bepaalde private vastgoedwaarderingen. Dit was zichtbaar tijdens de huidige neergang, waarbij Europese vastgoedaandelen met meer dan 45% daalden in de negen maanden tot oktober 2022, ruim voordat de waarderingen wezenlijk lager werden bijgesteld.

Janus Henderson stelt dat hetzelfde nu omgekeerd gebeurt: beursgenoteerd vastgoed begon te herstellen in het vierde kwartaal van 2023 toen de renteverwachtingen verschoven. De vraag is nu eerder 'wanneer’ en niet ‘of’ de rente in Europa wordt verlaagd als gevolg van de dalende inflatie en lage groei.

Waarderingen van beursgenoteerd vastgoed zijn toekomstgericht; waarderingen in de private markt worden achteraf bepaald

Selectief blijven

Het spreekt voor zich dat er uitdagingen en risico's blijven bestaan en dat niet alle beleggers ongeschonden uit een correctie van deze omvang komen. Daarom blijft het van het grootste belang om zeer selectief te zijn, te focussen op balanssterkte en delen van de markt te vinden waar huurinkomsten voor 'echte' groei kunnen zorgen.

Guy Barnard wijst erop dat er al een aanzienlijke correctie in de vastgoedprijzen heeft plaatsgevonden en dat er in 2024 waarschijnlijk een omslag komt, gemarkeerd door het einde van de neerwaartse prijsontwikkeling. Aangezien in de koersen van veel beursgenoteerde REIT-aandelen nog steeds zeer pessimistische vooruitzichten zijn ingeprijsd, is er genoeg reden voor beleggers om weer belangstelling te hebben voor Europees vastgoed.